Guido Michels

Große Apotheken sind auf dem Vormarsch! (Quelle: AdobeStock_adrian_ilie)

Im Jahr 2022 gab es hohe Umsatz-, Kunden-, und Absatzsteigerungen im Offizin-Geschäft und damit eine „Normalisierung“ nach zwei Corona-Jahren. Es war voraussehbar, dass sich dieser Effekt nur bedingt in das Jahr 2023 übertragen lässt.

Deutlicher Umverteilungseffekt durch Apothekenschließungen

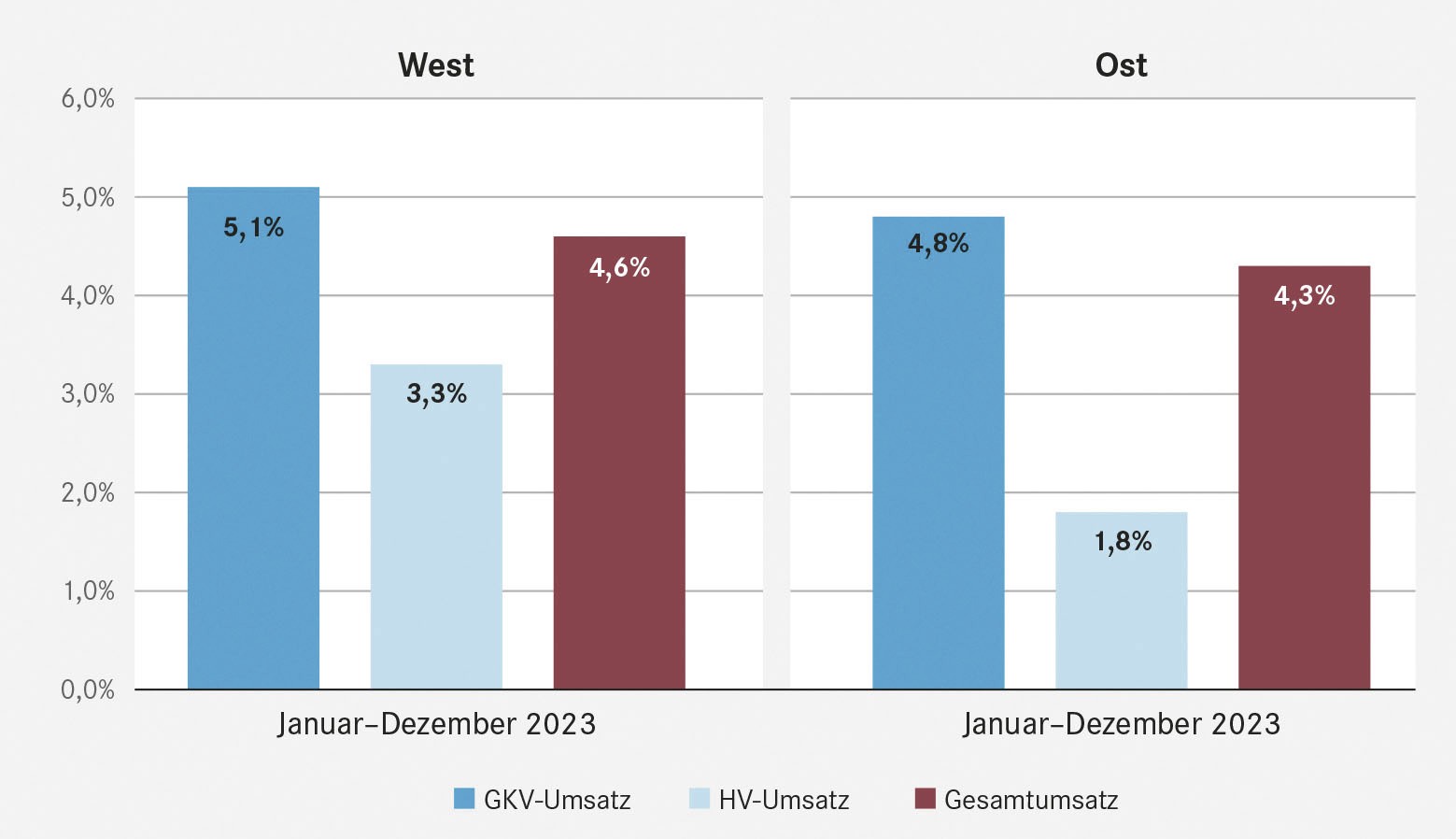

Die Durchschnittsapotheke beendete das zurückliegende Geschäftsjahr 2023 mit einem Umsatzwachstum von gut 4 % auf über 3,4 Mio. €. Gewachsen ist sie vor allem im GKV-Bereich, wo ein Plus von 5,1 % (West) bzw. 4,8 % (Ost) zu Buche steht (siehe Abbildung 1). Dabei setzen sich zwei Trends fort:

- steigende Rx-Packungspreise, die den GKV-Umsatz weiter in die Höhe treiben sowie

- höhere Absatzzahlen der Rx-Arzneimittel um etwa 3 % bis 4 % gegenüber dem Vorjahr.

Abb. 1: Umsatzentwicklung 2023 je Apotheke West/Ost

Quelle: Externer Betriebsvergleich der Treuhand Hannover GmbH, Steuerberatungsgesellschaft

Wirtschaftlich ist das Absatzwachstum sehr positiv zu bewerten, da es den Rohgewinn viel stärker erhöht, als es der Struktureffekt tut.

Die Handverkaufserlöse (PKV, OTC und Freiwahl) sind ebenfalls gestiegen, allerdings geringer als der GKV-Umsatz. Im PKV-Segment waren die gleichen Umsatz- und Absatzeffekte wie bei der GKV zu verzeichnen. Dagegen war der Umsatz mit OTC- und Freiwahl-Artikeln im vergangenen Jahr rückläufig. Dies zeigte sich auch an der Kundenzahl: Mehr Rx- und weniger Barverkäufe saldierten sich unterm Strich auf ein minimales Wachstum von 0,5 %.

Zusammengefasst lassen sich für die Umsatz- und Absatzentwicklung der Apotheken im Jahr 2023 drei Ursachen identifizieren:

- Ein Struktureffekt der steigenden Rx-Packungspreise und wachsender Anteile von Hochpreisern. Dieser macht sich bemerkbar in wachsenden Rx-Umsätzen und steigenden Wareneinsätzen.

- Ein Umverteilungseffekt durch Apothekenschließungen. Dieser zeigt sich in der Absatz- und Kundenentwicklung und macht je nach Bundesland (die Schließungsquote ist uneinheitlich, vor allem zwischen West und Ost) schätzungsweise 0,5 % bis 2,0 % Wachstum aus.

- Nicht prognostizierbare Schwankungen bei OTC-Artikeln und der Freiwahl u. a. durch Krankheitswellen, Rx/OTC-Switches, Push-Effekte durch Werbung sowie den Versandhandel.

Praxistipp: Da diese Effekte erhebliche Auswirkungen auf die Wirtschaftlichkeit haben, sollte jeder Apothekeninhaber/-leiter die eigene Entwicklung getrennt nach GKV, PKV und OTC/Freiwahl aufbereiten und mit Angaben zu Kunden und Packungszahlen ergänzen. Besondere Umsatzsegmente – z. B. Hochpreiser, die Altenheim- oder Krankenhaus-Belieferung – sollten dabei unbedingt getrennt ausgewiesen werden, um Verfälschungen zu vermeiden! Nur so hat man die Entwicklung der eigenen Apotheke realistisch im Blick.

Anteil großer Apotheken schießt in die Höhe

Das oben beschriebene Wachstum der Erlöse verändert auch die Verteilung der Apotheken nach Umsatzgröße: Einer steigenden Anzahl Apotheken mit überdurchschnittlichen Umsätzen steht ein Rückgang der Betriebe mit Umsätzen unter dem Schnitt gegenüber. So war 2023 beispielsweise die Anzahl von Apotheken mit Umsätzen < 2,0 Mio. € um 42 % geringer als 2020!

Diese Betriebe sind entweder aus dem Markt ausgeschieden, oder haben sich in höhere Umsatzklassen entwickelt. Ein weiteres Beispiel für den Strukturwandel findet sich auf der anderen Seite des Spektrums: So ist in den letzten drei Jahren die Anzahl der Apotheken mit Umsatzerlösen > 5,0 Mio. € um 85 % gestiegen!

Absoluter Rohgewinn stagniert

Der Wareneinsatz bestimmt als größter Kostenblock nachhaltig das Ergebnis der Apotheke. Im Jahr 2023 lagen die Wareneinsätze der Apotheken im Westen bei 79,1 % und im Osten bei 80,8 % vom Umsatz. Die Verschlechterung um etwa 0,8 bis 0,9 Prozentpunkte gegenüber 2022 lag am Struktureffekt der teureren Rx-Packungen, an teils schlechteren Einkaufskonditionen sowie an der Erhöhung des Kassenabschlags von 1,77 € auf 2,00 €. Die höheren Wareneinsätze im Osten sind auf den stärkeren Rezeptanteil sowie die höheren Durchschnittspreise der Rx-Verordnungen zurückzuführen.

In früheren Jahren war der Umsatzzuwachs regelmäßig größer als die Steigerung des Wareneinsatzes, so dass ein absolutes Rohgewinnplus verblieb. Dies war 2023 anders: Der absolute Rohgewinn stagnierte und lag nur wenige Tausend Euro über dem des Vorjahres.

„Apothekenspezifische Inflation“ bei 4,7 %

Die Gesamtkosten der Apotheken stiegen 2023 um 2,9 % (West) bzw. 3,5 % (Ost). Das erscheint angesichts der vielen tatsächlichen Preissteigerungen und einer Inflationsrate, die im Jahresdurchschnitt bei 5,9 % lag, zunächst gering. Es erklärt sich jedoch durch gegenläufige Effekte wie eine rückläufige Gewerbesteuer und Abschreibungen sowie Einsparungen der Apotheken. Bereinigt man die Gesamtkosten um Steuern und Abschreibungen, so ergibt sich eine „apothekenspezifische Inflation“ von 4,7 %.

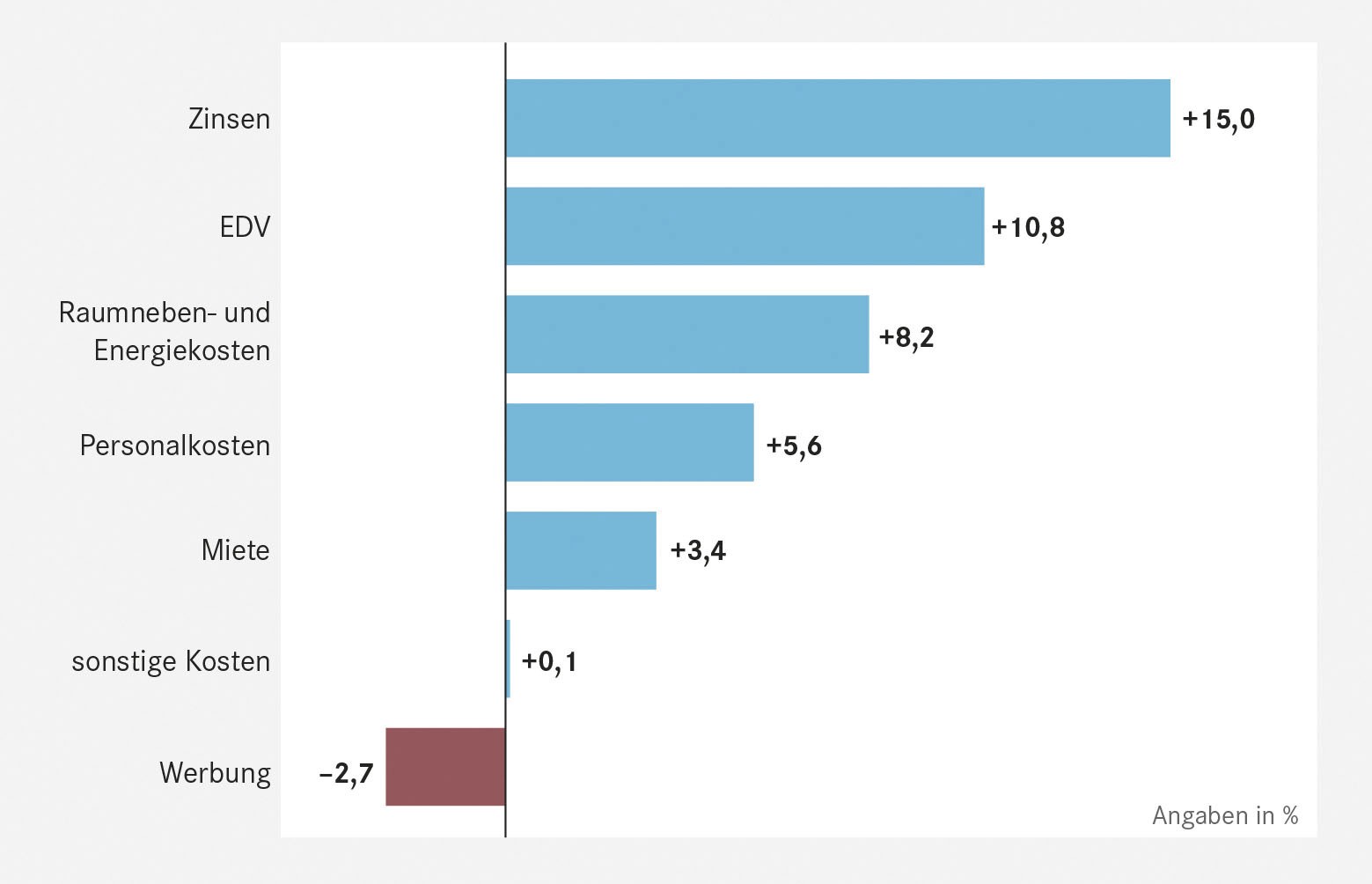

Wie Abbildung 2 zeigt, sind die höheren Ausgaben breit über verschiedene Kostenkategorien verteilt und teilweise sogar zweistellig. Die Gesamtkosten lagen mit 17,0 % im Westen und 14,7 % im Osten zwar unter dem Niveau von 2022, absolut verzeichneten die Apotheken jedoch etwa 15.000 € bis 20.000 € Mehrausgaben. Zusammen mit den stagnierenden Rohgewinnen bedeutet dies einen ebenso hohen Rückgang im Betriebsergebnis. Dieses lag Ende 2023 im Westen bei 3,9 % vom Umsatz, im Osten bei 4,5 % vom Umsatz. Hinzu kommen noch je Apotheke Zuschläge für Nacht- und Notdienste, Botenfahrten und pharmazeutische Dienstleistungen von etwa 12.000 € im Jahr.

Abb. 1: Entwicklung ausgewählter Kosten 2023 im Vergleich zu 2022

Quelle: Externer Betriebsvergleich der Treuhand Hannover GmbH, Steuerberatungsgesellschaft

Die Durchschnittswerte werden überproportional stark von den großen Betrieben beeinflusst. Sowohl das untere als auch das mittlere Drittel der Apotheken liegen beim Betriebsergebnis darunter. Besonders sorgenvoll muss man auf das untere Drittel schauen: Dort erreicht der Gewinn im Schnitt nicht einmal die Höhe eines Unternehmerlohns, und 30 % dieser Betriebe schreiben sogar Verluste.

Ein Drittel der Apotheken in wirtschaftlich schwieriger Lage

Noch deutlicher werden die oben beschriebenen Strukturunterschiede zwischen den Apotheken in einer Drittelbetrachtung: Hierzu teilen wir den Markt nach Umsatzhöhe in drei Segmente mit jeweils der gleichen Anzahl von Betrieben und erhalten ein unteres, mittleres und oberes Drittel. Ausgewählte Kennzahlen zeigt Tabelle 1.

Man erkennt, dass sowohl das untere als auch das mittlere Drittel bei Umsatz und Betriebsergebnis unter dem Durchschnitt liegt. Der Schnitt wird demnach überproportional stark von den „großen“ Betrieben beeinflusst.

Besonders sorgenvoll muss man auf das untere Drittel schauen, wo der durchschnittliche Gewinn nicht mal die Höhe eines Unternehmerlohns erreicht. Im unteren Drittel schreiben etwa 30 % der Apotheken sogar Verluste.

Große wirtschaftliche Unsicherheit

Als wäre diese schwierige wirtschaftlich Lage nicht schon genug, herrscht durch zusätzliche Risikofaktoren derzeit eine starke Unsicherheit im Markt.

Risiko 1: Was wird die Struktur- und Honorarreform mit sich bringen?

In den Honorarplänen des Bundesgesundheitsministeriums ist außer für Nacht- und Notdienste kein Mehrhonorar vorgesehen. Stattdessen soll das Apothekenhonorar umverteilt werden, was nach den dazu bislang publik gewordenen Zahlen nicht aufkommensneutral erfolgen würde. Apotheken mit ausgeprägter Hochpreis- und/oder Spezialversorgung würden durch die Reformpläne starke Rohgewinneinbußen hinnehmen müssen.

Die Strukturreformen aus dem BMG gehen in Richtung „Apotheke light“ und rütteln insofern grundsätzlich an den Grundfesten unseres Apothekensystems, das für eine hochwertige, wohnortnahe Arzneimittelversorgung steht.

Risiko 2: Wie werden sich die Personalkosten entwickeln?

Der letzte Gehaltstarifvertrag endete am 31. Dezember 2023. Schaut man auf die Inflationsrate von 5,9 % und die Lohnforderungen der Adexa von 10,5 % für alle Berufsgruppen, dann sind schwierige Verhandlungen zu erwarten.

Eine Umsetzung der Forderung der Gewerkschaft würde die Personalkosten um etwa 35.000 € steigen lassen. Dazu kommen personalkostenerhöhend die gesetzlich festgelegten Mindestlohnsteigerungen ab Januar 2024 (auf 12,41 €) und 2025 (auf 12,82 €).

Risiko 3: Was wird sich durch das E-Rezept ändern?

Zum 1. Januar 2024 wurde das E-Rezept flächendeckend eingeführt. Technische und organisatorische Probleme sind lösbar. Kritischer für die Entwicklung der Vor-Ort-Apotheke dürfte die Auswirkung des Cardlink-Verfahrens sein.

Diese Technik ermöglicht es, das E-Rezept auf Smartphones oder Tablets mit Hilfe einer App auszulesen. Damit könnte der Einlöseweg über solche Apps, den vor allem die Versender forcieren werden, eine größere Marktbedeutung erlangen.

Risiko 4: Wie lässt sich das Rx-Skontoverbot kompensieren

Der Bundesgerichtshof (BGH) hat in einem Urteil die Vorteilsgewährung beim Rx-Einkauf eingeschränkt. Konsequenz wäre, dass Rx-Rabatte in Summe höchstens bis zur Großhandelsmarge von 3,15 % möglich wären.

Damit wären bei einer Durchschnittsapotheke etwa 22.000 € Skonto im Risiko. Wie die Lieferanten ihre Konditionen künftig gestalten, ob Vorteile verloren oder kompensiert werden, ist zurzeit unsicher.

Alle diese Themen haben etwas gemeinsam: Sie sind (Stand Mitte April 2024) in ihren Auswirkungen auf die Apotheken nur grob abschätzbar, aber alle von hoher Relevanz für das Betriebsergebnis.

Die Verteilung der Umsatzgrößen spiegelt den Strukturwandel besonders deutlich wider: So ist die Zahl der Apotheken mit Umsätzen < 2,0 Mio. € von 2020 bis 2023 um 42 % gesunken. Diese Betriebe sind entweder aus dem Markt ausgeschieden, oder haben sich in höhere Umsatzklassen entwickelt. Auf der anderen Seite des Spektrums hat sich die Anzahl der Apotheken mit Umsatzerklösen > 5,0 Mio. € im selben Zeitraum fast verdoppelt (+85 %).

Guido Michels, Diplom-Ökonom, Stellv. Leiter der BWA, Treuhand Hannover Steuerberatung und Wirtschaftsberatung für Heilberufe GmbH, guido.michels@treuhand-hannover.de

Lesen Sie unsere Serie weiter!

Oliver Vorberg: Externe Betriebsvergleichszahlen 2023 von Dr. Schmidt und Partner, Teil 1 - Die Luft ist noch dünner geworden in AWA 11/2024

Teil 2 - Noble Zurückhaltung ist definitiv fehl am Platz in AWA 12/2024

Aktueller Wirtschaftsdienst für Apotheker 2024; 49(09):6-6